[Fiscal]

Comment déclarer les ventes de NFT réalisées en 2021 dans la déclaration d’impôt sur le revenu ?

Si, en 2021, vous avez cédé des NFTs « d’œuvres d’art numérique », vous souhaitez certainement savoir comment déclarer le produit de leur vente dans votre déclaration d’impôt sur les revenus 2021, à déposer au plus tard le 8 juin 2022 (via la télédéclaration).

Pour rappel, les NFTs ou jetons non fongibles (non-fungible tokens) sont des certificats qui authentifient et rendent uniques des fichiers purement numériques (image, vidéo, texte, etc.) Les NFTs apportent à des œuvres purement et exclusivement numériques, les caractéristiques de l’art : rareté, authenticité, originalité.

Pour autant, et d’un point de vue fiscal, les NFTs ne sont pas des œuvres d’art (je parle d’un point de vue fiscal uniquement !) pour les différentes raisons évoquées dans mon précédent article Qu’est-ce qu’une oeuvre d’art ?

Parmi ces raisons il en est une d’importance : les NFTs n’entrent pas dans la liste limitative des œuvres d’art de l’article 98 A annexe III du Code Général des impôts.

Si une évolution du texte est plus que souhaitable, elle ne pourra intervenir qu’au niveau du droit de l’Union européenne. En attendant, il faut donc se contenter des textes que l’on a.

Comment déclarer ses NFTs quand on est collectionneur ?

Malheureusement, il demeure beaucoup d’incertitudes, à défaut d’une qualification juridique claire et précise du NFT.

Je vais donc tenter de vous apporter des éléments pratiques, sachant qu’ils seront surement autres l’an prochain.

J’attire votre attention qu’à ce jour, à défaut de règle claire en la matière et chaque cas étant unique, les informations ci-dessous sont là pour vous aider à trouver une solution pour votre déclaration, sont fournies à titre général sans engagement de ma part ni de celle d’Achetez de l’Art.

Je reste bien entendu à votre disposition pour vous accompagner dans vos démarches ; n’hésitez pas à me contacter.

1. Assimilation à un actif numérique

Si les NFT n’entrent pas expressément dans la qualification d’actifs numériques (article L. 54-10-1 du Code des marchés financiers), ils n’en sont pas exclus pour autant. Mais une fois encore, il existe de nombreux débats sur le sujet.

Si on prend le parti de les assimiler à des actifs numériques, alors les cessions de NFTs relèvent du régime des plus-values sur actifs numériques.

Ce régime est avantageux car, s’il prévoit un taux global d’imposition de 30 % (on parle de la flat tax) ; les échanges entre actifs numériques (tant qu’on reste en crypto) ne sont pas fiscalisés et bénéficient d’un sursis (A du II de l’article 150 VH bis du CGI). Ces opérations ne donnent pas lieu à déclaration.

L’achat ou la vente du NFTs en crypto-monnaie n’est donc pas imposable, l’imposition n’intervenant qu’en cas de transformation du produit de la vente en fiat (monnaie ayant cours légal – je parlerai d’euros dans cet article, pour plus de clarté).

En cas de transformation en euros et dès lors qu’elle dépasse 305 euros, elle doit faire l’objet d’une déclaration.

Lorsque vous procéderez à votre déclaration en ligne, il faudra donc penser à remplir :

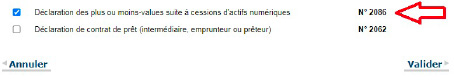

– L’annexe Cerfa 2086 pour détailler le calcul des opérations de cessions, afin de déterminer les bénéfices imposables (plus-value) ou les pertes (moins-value) ;

L’accès au formulaire se fait de la façon suivante : cocher « déclarations ANNEXES » à l’étape 3.

Puis, vous devrez cocher la ligne « Déclaration de plus ou moins-values suite à cessions d’actifs numériques ».

L’accès au formulaire 2086 sera possible à tout moment de la saisie de la déclaration en haut à gauche.

Il faudra indiquer le nombre d’opérations à déclarer pour chaque membre du foyer fiscal.

Vous complèterez sur la première ligne « plus-value réalisée directement » et indiquerez le nombre de cessions (crypto en fiat) que vous avez faites durant l’année 2021.

Chaque vente réalisée dans l’année correspond à une opération et donc à une ligne.

Indiquez la date de la vente, le prix de cession (diminué des frais de vente) et le prix d’acquisition (cryptos converties en EUR à la date de l’acquisition).

Le site impots.gouv.fr calculera la plus-value ou la moins-value pour chaque cession et les additionnera. Le montant global sera reporté automatiquement en case 3AN si on a un gain au final, ou en 3BN si on a une perte.

Le formulaire réclame aussi « la valeur globale du portefeuille au moment de la cession » en ligne 212 (voir ci-dessous).

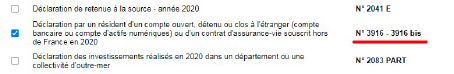

Par ailleurs je précise qu’en cas de détention d’un compte crypto sur une plateforme basée à l’étranger (Coinbase, Binance…), il convient de remplir un formulaire 3916 par compte.

Sur la déclaration en ligne, pour trouver ce formulaire, il faut cocher la case « déclaration annexe » à l’étape 3 puis cocher la case ci-dessous pour que le formulaire apparaisse ensuite sur la droite. Vous pourrez y renseigner chaque compte ouvert situé hors de France.

Attention, un oubli vous rend passible d’une amende de plus de 1 000 € par compte non déclaré.

Ce formulaire doit être rempli même si vous n’avez pas utilisé ledit compte.

Calcul de la plus-value

Pour chaque conversion de NFTs en EUR, la plus-value se calcule de la manière suivante (attention, âme sensible s’abstenir) :

Prix de cession – Prix total d’acquisition (du portefeuille) x Prix de cession/Valeur globale du portefeuille

Derrière cette formule complexe se cache en fait une règle de prorata.

Imaginons un achat de cryptomonnaie pour 1.000 EUR. Quelques mois plus tard, le portefeuille vaut 5.000 EUR et le détenteur le cède pour 3.000 EUR. La plus-value est égale à 3000 – (1000 x 3000/5000), soit 2.400 EUR.

Ce prorata se complexifie en présence de NFTs et cette méthode de calcul atteint ses limites.

Le portefeuille correspond à l’ensemble des éléments présents dans votre wallet (crypto, NFTs, noms de domaine…) Si vous disposez de plusieurs wallets vous devez a priori comptabiliser l’ensemble des éléments qui y sont présents.

– Prix de cession = somme perçue ou valeur de la contrepartie – frais de cession (par exemple frais Coinbase).

– Prix total d’acquisition du portefeuille = somme des prix payés pour l’ensemble des acquisitions réalisées AVANT la cession.

A défaut d’information légale, s’agissant des NFT, ce prix total d’acquisition doit pouvoir correspondre à la somme des prix d’acquisition des NFTs convertis en fiat au taux en vigueur de la crypto au jour de leur acquisition.

– Valeur globale du portefeuille : somme des valeurs de tous les actifs détenus AVANT la cession.

A défaut d’information légale, et dans la mesure où il n’est pas possible de connaître la valeur d’un NFT tant qu’il n’est pas vendu, il appartient au contribuable de déterminer cette valeur : ce qui démontre en l’état actuel des choses que ce régime n’est pas vraiment adapté à la cession de NFTs.

Pour autant, les NFTs sont liés à une blockchain (Ethereum, Tezos…) et à sa valeur. Ainsi, si vous achetez, par exemple sur OpenSea, un NFT pour 1 ETH qui vaut (environ) 2000 €, même en le revendant au même prix dans un mois, le NFTs prendra ou diminuera de valeur en fonction du cours de l’ETH au jour de sa cession et de la conversion en euros.

Dans ces conditions, nous retiendrons pour l’exemple qui suit comme valeur globale du portefeuille la somme des prix d’acquisition des NFTs composant le portefeuille au taux légal de la crypto au jour où le produit de cession du NFT est converti en fiat.

Les actifs ayant fait l’objet d’un sursis comme par exemple un NFT vendu en cryptomonnaie et non transformé en fiat, doivent être exclus du calcul de détermination du prix total du portefeuille.

Je ne vous cache pas que la transposition de cette modalité de calcul en présence d’un portefeuille qui comprend des actifs numériques et des NFT est acrobatique et inadaptée.

Exemple pratique de calcul pour une cession de NFT

A titre d’exemple, calcul de la plus-value imposable dans le cadre d’une cession d’un NFT, l’année de sa conversion en euros. Le portefeuille se compose de 3 NFTs et une crypto.

| Date d’acquisition | Prix d’acquisition en crypto | Conversion en EUR au jour de l’acquisition | Date de la cession | Prix de cession en crypto | Date de la conversion | Valeur du portefeuille au jour de la conversion

1 ETH = |

| 13/03/2020 | NFT 1 (3 ETH) |

357 € | 5/05/2021 | 5 ETH | 9/07/2021 | 9 060 € |

| 05/08/2021 | NFT 2 (5 ETH) |

2 301 € | 9 060 € | |||

| 13/03/2020 | NFT 3 (4 ETH) |

476 € | 5/05/2021 | 5 ETH | – | Sursis |

| 05/08/2021 | 5 ETH | 2 301 € | 9 060 € | |||

| TOTAL | 5 435 € | 27 180 € |

Valeur de conversion de l’ETH sur coinmarketcap.com

Prix de cession NFT 1 = 9 060 €

Prix total d’acquisition : 5 435 – (476 NFT 3 en sursis d’imposition) = 4 959 €

Valeur totale du portefeuille : 27 180 € ( hors NFT 3 en sursis d’imposition)

Plus-value = 9 060 – 4 959 x (9 060 / 27 180) = 4 959 x 0,333 = 1 367 €

Je vous invite le cas échéant à vous approcher d’un expert en fiscalité, pour que celui-ci réalise les calculs.

Dès lors, le contribuable personne physique devra, dans sa déclaration annexe 2086, additionner les plus ou moins-values réalisées.

Je précise que ce régime fiscal ne concerne que les personnes physiques et qui n’agissent pas dans un cadre professionnel.

Jusqu’au 1er janvier 2023, la qualification professionnelle ou non professionnelle des opérations portant sur les actifs numériques est appréciée en fonction de leur caractère habituel ; à compter de cette date le critère sera celui des conditions de leur réalisation.

La fréquence des opérations, et le montant des plus-values réalisées ne permettront plus de qualifier des opérations de professionnelles. La réalisation d’opérations sur actifs numériques dans des conditions analogues à celles qui caractérisent une activité exercée par une personne s’y livrant à titre professionnel pourrait concerner des contribuables bénéficiant de frais de transaction préférentiels en contrepartie d’un engagement à échanger un certain volume d’actifs numériques par mois, ou qui recourent à des outils professionnels ou à des pratiques de trading complexes.

Le vendeur non professionnel peut sur option expresse et irrévocable être soumis au barème progressif de l’impôt sur le revenu. L’option est globale et porte sur le total des plus-values de cessions d’actifs numériques réalisés par le foyer fiscal.

Elle est exercée chaque année lors du dépôt de la déclaration des revenus et au plus tard avant la date limite de déclaration.

L’option pour l’imposition selon le barème progressif des plus-values sur cessions d’actifs numériques est indépendante de celle pouvant être exercée pour la taxation des revenus de capitaux mobiliers et des plus-values sur cessions de droits sociaux ; les contribuables y ayant intérêt auront donc le cas échéant 2 options à exercer.

Les gains réalisés dans des conditions professionnelles seront considérés à compter de l’imposition des revenus 2023 comme provenant de l’exercice d’une profession non commerciale, et comme revenus assimilés à des bénéfices non commerciaux ils seront taxés non plus dans la catégorie des BIC (jusqu’en 2022) mais dans celle des BNC.

2. Assimilation à un bien meuble

A priori, il ressort des débats parlementaires que le législateur souhaite distinguer la fiscalité des NFTs de celle des actifs numériques.

L’idée serait d’imposer le NFT en fonction du bien sur lequel il porte.

Dans le cas des NFT portant sur des œuvres numériques :

Dans la mesure où les œuvres numériques n’entrent pas dans la catégorie fiscale des œuvres d’art, la cession des NFTs portant sur ces œuvres pourraient se voir appliquer la fiscalité des biens meubles (art. 150 UA du Code Général des impôts)

Ce régime prévoit une imposition globale de la plus-value au taux de 36,2 %, la plus-value devant être déclarée et l’impôt payé dans le mois suivant la cession sur le formulaire 2092 ( que l’on trouve en ligne sur le site des impôts). L’imposition est donc due indépendamment de la déclaration d’impôt sur les revenus.

Le montant de la plus-value à déclarer est la différence entre le prix de vente diminué des frais de cession et le prix d’acquisition augmenté des coûts d’acquisition.

Il faut quand même reporter le montant de la plus-value nette sur sa déclaration d’ensemble des revenus modèle 2042 complémentaire – case 3VZ (elle est intégrée dans le revenu fiscal de référence).

En application de ce régime, seules les plus-values réalisées sur des ventes dont le montant est supérieur à 5 000 € sont imposables (une plus-value de 4 000 € sur un NFT revendu 4 500 € est donc exonérée). Par ailleurs, un abattement de 5 % s’applique au-delà d’une durée de détention de 2 ans.

Contrairement aux actifs numériques, les échanges crypto-NFTs sont susceptibles de générer de l’imposition (ex. la vente d’un NFT en ETH constitue une cession imposable d’ETH).

En conclusion, je le conçois : c’est le flou artistique, mais nul doute que la fiscalité va trouver ses marques et ses bons réflexes pour imposer astucieusement ces profits émergents.

Même si cela est imparfait, à vous de choisir l’une ou l’autre de ces solutions.

Sachez toutefois qu’il existe une rubrique fort utile qui se révèle à la fin de vos démarches déclaratives, juste avant de valider votre déclaration d’impôt, qu’on appelle la mention expresse :

« Information : si vous souhaitez porter à la connaissance de l’administration fiscale certains éléments de votre déclaration pour lesquels vous n’êtes pas certain de votre interprétation signaler une mention express en cochant la case ci-contre ».

En cas d’erreur, cela vous évite de vous voir appliquer les intérêts de retard, qui se justifient usuellement comme étant la réparation du préjudice financier subi par l’État du fait de la perception différée de l’impôt (CGI art. 1727). Il est fixé à 0,20 % par mois de retard (soit 2,40 % par an). Le point de départ de l’intérêt de retard est, en principe, fixé au premier du jour du mois qui suit celui au cours duquel l’impôt aurait dû être acquitté. Et le décompte des intérêts de retard est arrêté au dernier jour du mois de la proposition de rectifications.

Il convient d’indiquer dans la mention expresse votre choix et de donner les précisons nécessaires à la bonne compréhension de celui-ci.

L’an prochain, espérons que le règles soient plus claires.

Me Ophélie DANTIL ![]()

Avocat associé, droit fiscal et droit du marché de l’art

Nb. Tous les contenus de ce site (textes, visuels, éléments multimédia) sont protégés ; merci de nous contacter si vous souhaitez les utiliser.

Vous avez une question ?

Laissez un commentaire ci-dessous pour que Me Dantil y réponde dans les meilleurs délais.

Vente NFT ?

Bonjour,

Merci beaucoup pour ces renseignements. J’ai la possibilité de vendre 4 Oeuvres en NFT. Chacune à 8 ETH.

Je suis artiste peintre, je n’ ai jamais vendu en NFT. La collectionneuse me dit que je garde les droits d’auteurs. Puis-je vendre mes toiles en physique? Deux d’entre elles sont déjà vendues ; puis-je les vendre en NFT ?

Et j’ai bien sûr des questions sur ce que je dois déclarer, payer comme taxes pour ces 4 NFT et puis mon but bien sûr est de transférer en euros. Merci beaucoup

Bonjour,

Votre question mérite une analyse approfondie et est trop complexe pour que je puisse répondre sur cette foire aux questions. Je vous invite à prendre contact avec mon cabinet.

Bien sincèrement